2024-09-20

深研Lista DAO:释放LSDFi和CDP协议潜力

深研Lista DAO:释放LSDFi和CDP协议潜力

原创 | Odaily星球日报(@OdailyChina)

作者|Golem(@web3_golem)

从 Uniswap 横空出世,奏响 DeFi 的乐章,至 2020 年 Compound 开启 DeFi Summer 疯狂的挖矿浪潮,再到 Pendle 借鉴了传统金融的贴现机制,将未来收益提前变现引入到 DeFi 世界,进一步释放资产流动性。DeFi 世界隔段时间便会有结合所处市场阶段的创新机制,引得一众产品效仿(或套娃)。

Pendle 发展的背后是得益于 LSD 的爆炸式增长,而只基于提高资金使用效率这一点,以 LST 为抵押品的借贷协议市场需求必然不断扩大,特别是在稳定币领域。

Odaily 星球日报近期关注的 Lista DAO 正是基于这样的需求诞生。继币安 Megadrop 后,Lista DAO 也迈入新的阶段。本文将从 CDP 协议角度,探索 Lista DAO 如何从稳定币到流动性挖矿,再到复合收益产品,释放资产流动性并使收益更高且稳定。

CDP 协议概述

CDP 意为抵押债务头寸(Collateralized Debt Position),是 DeFi 中的一种借贷机制,允许用户通过抵押加密资产来借入稳定币或其他加密货币。

2023 年,随着流动性质押和再质押赛道的发展,LSDFi 协议成为市场热点。这使得 CDP 系统变得更加丰富,开始有协议允许用户使用 LST 资产作为抵押品生成稳定币,进一步提高 CDP 系统的资金利用效率,Lista DAO 也是其他之一。

主流 CDP 协议普遍存在哪些问题?

虽然 DeFi 和稳定币经过了数十年的发展,但“稳定币不可能三角问题”依然是久踞 DeFi 行业上空的一朵乌云,即价格稳定性、去中心化和资本效率不可兼得。

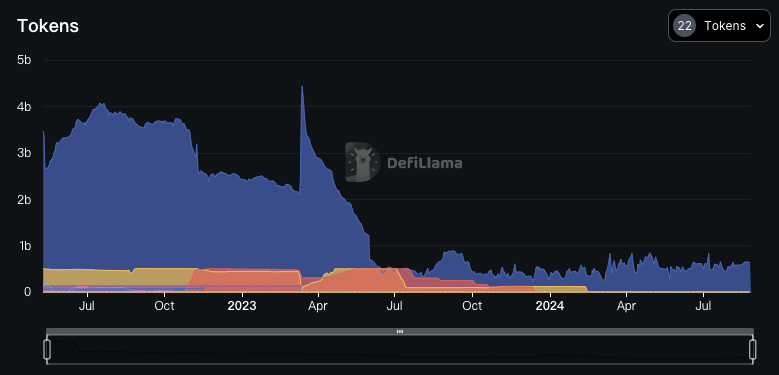

例如 MakerDAO(现改名为 Sky)是 CDP 的开创者,在 CDP 中具有绝对的领导位置。但为了保证 DAI 的稳定性,协议允许使用 USDC 等中心化稳定币来生成 DAI,一定程度上牺牲了代币的去中心性。

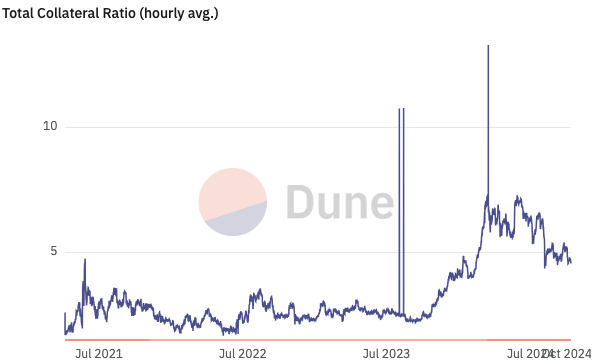

Liquity 发行的 LUSD 是以 ETH 为唯一抵押品的稳定币,在 CDP 协议中排名第三。虽然 LUSD 保证了去中心化性且最小抵押率为 110% ,但用户为了避免赎回,通常会主动将质押比率提高。根据 Dune 数据,LUSD 的抵押比率长时间保持在 250% 以上,最近上升到了 460% ,这意味着每流通 1 个 LUSD,就要有价值 4.6 美元的 ETH 抵押品支持。如此高的抵押率严重降低了 LUSD 的资本效率。

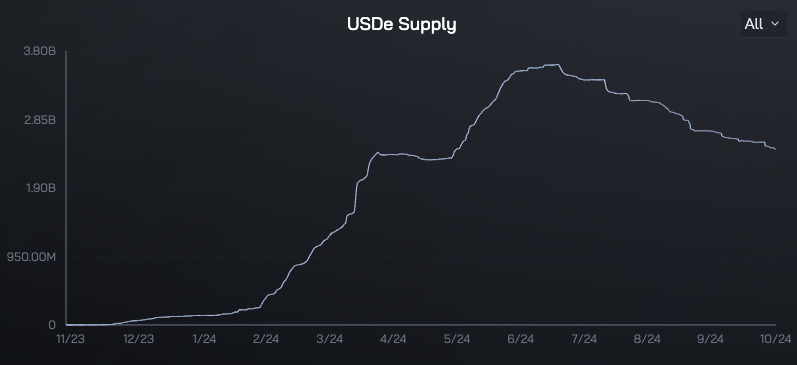

Ethena Labs 推出的 USDe 是今年热度较高的稳定币,目前已经成为市值第五大的稳定币。 USDe 虽然通过创新性的收益策略实现了 100% 的资本效率和较好的去中心化,但对于上行市场的过度依赖使其价格稳定性堪忧。USDe 今年已经经历过几次压力测试,USDe 的供应量自 7 月份以来持续减少,目前已经跌破 25 亿。

协议简介

Lista DAO,原身为 Helio Protocol,创建于 2022 年,当时项目发行了超额抵押稳定币 HAY。2023 年 7 月,Helio 与流动性质押提供商 Synclub 合并,成立了新的 LSDFi 基金会,并更名成了现在的 Lista DAO。

Lista DAO 是一个兼具流动性质押和 CDP 系统的 LSDFi 项目,在 BNB 链上运行。用户既可以质押 BNB 获取流动性质押凭证 slisBNB 并赚取 POS 收入,又可以通过超额抵押 ETH、 BNB 等经典去中心化抵押品和 slisBNB、wstETH 和 solvBTC 等抵押品的方式借入稳定币 lisUSD。

截止目前,Lista DAO 总 TVL 高达 4.2 亿美元,在 BSC 链中排名第四。其中,抵押品价值超 1.87 亿美元,流动性质押资产价值约 2.33 亿美元。

slisBNB 对 BNB 的升值与 BNB 的 APY 一致,用户将 BNB 流动性质押到 slisBNB 中,可以被动获得 BNB 质押奖励;

在 DeFi 平台上赚取额外 LP 收益。用户可以在 PancakeSwap、Thena Finance 等流动性池中为 slisBNB 提供流动性,赚取交易和 LP 费用;

获得 Binance Launchpool 奖励。8 月 13 日,Lista DAO 官方宣布 slisBNB 将支持 Binance Launchpool 中的奖励计算,用户自需在 Web3 MPC 钱包中持有 slisBNB 即可获得资格。slisBNB 目前是唯一一个可以在 Binance Launchpool 中打新的 LST。

除了以上三重收益外, Lista DAO 还支持超额抵押 slisBNB 借入稳定币 lisUSD,最低抵押比率为 150% ,这使得用户能够在保留流动性质押收益敞口的同时通过 CDP 的方式铸造稳定币实现加杠杆,并且最大化了 BNB 的资本效率。当然,在这个过程中稳定币 lisUSD 的流动性也至关重要,Lista DAO 同时也支持使用 lisUSD 质押挖矿。

融合了 LSDFi CDP 系统,slisBNB 为用户带来多种收益模式的同时,也能再次提高风险资产敞口,通过 CDP 系统为用户资产加杠杆。

据官方文档说明,未来 slisBNB 还将与通用质押层 Karak 集成,使其获得再质押的能力。此功能不仅能扩展 slisBNB 的实用性,同时也将再次释放 slisBNB 流动性和更多 LSDFi 玩法。

代币发布之后,立刻开启 DAO 治理,所有核心参数均需要社区提案、投票,尽可能地放权;

第一天便开启分红机制,除去必要的成本外,所有收益均分给社区;

推出 auto-compound 的功能,让用户可以一键傻瓜式提高收益。

veLISTA 持有者在 Lista 治理系统内拥有投票权,治理范围包括修改费率(提现费、veLISTA 提前解锁费)、添加或删除抵押品、增加和减少抵押率和抵押债务上限、veLISTA 持有者的协议费用分红比例等。不过目前仅只有 Lista DAO 核心团队可以提交提案。

锁定 LISTA 不仅使代币持有者与 Lista DAO 形成利益绑定,进而减少了 LISTA 二级市场抛压,而且在治理方面赋予社区的投票权也能使代币持有者一定程度上维护自身利益。

LISTA 代币的流通供应量为 1.81 亿,目前锁定的 LISTA 代币数量为 5373 万枚,锁定率达 14% 。

币安 Megadrop: 100, 000, 000 LISTA,占总供应量的 10% ;

空投: 100, 000, 000 LISTA,占总供应量的 10% ;

投资者及顾问: 190, 000, 000 LISTA,占总供应量的 19% ;

团队: 35, 000, 000 LISTA,占总供应量的 3.5% ;

社区: 400, 000, 000 LISTA,占总供应量的 40% ;

DAO 金库: 80, 000, 000 LISTA,占总供应量的 8% ;

生态: 95, 000, 000 LISTA,占总供应量的 9.5% 。

而在 6 月 20 日 LISTA 发布当天,初始代币流通量为 230, 000, 000 (代币总量的 23% )。其中解锁情况如下:

分配给 Binance Megadrop 的 10% LISTA 代币供应量全部被解锁;

分配给空投的 10% LISTA 代币供应总量中的 8.5% 被解锁;

分配给生态系统发展的 9.5% LISTA 代币供应总量中的 3.5% 被解锁;

分配给投资者和顾问的 19% LISTA 代币供应总量中的 1% 被解锁。

LISTA 大部分代币被分配给社区(40% )和生态发展(9.5% ),项目方和投资者持有的代币比例相对较低,分别为 3.5% 和 19% 。这种分配方式显示了项目方对社区的重视,有助于避免单一实体持有过多代币的风险,减少市场操纵的可能性。